Die Kapitalflussrechnung: Cashflows ermitteln

Die Kapitalflussrechnung zeigt auf, wie liquide Mittel erwirtschaftet und verwendet werden. Dadurch erhalten sowohl die Bank als auch das eigene Management detaillierte Einblicke in die wirtschaftlichen Abläufe des Unternehmens.

Die Kapitalflussrechnung zeigt auf, wie liquide Mittel erwirtschaftet und verwendet werden. Dadurch erhalten sowohl die Bank als auch das eigene Management detaillierte Einblicke in die wirtschaftlichen Abläufe des Unternehmens.

Letzten Monat haben wir erklärt, wie man eine einfache Liquiditätsplanung aufstellt, indem man Einzahlungen und Auszahlungen gegenüberstellt. Das funktioniert für kleine Unternehmen, die nur einen geringen Umsatz erwirtschaften und keine hohen Kreditsummen beantragen müssen.

Größere Mittelständler sollten jedoch eine umfangreichere Kapitalflussrechnung aufstellen, die nicht nur Ein- und Auszahlungen auflistet, sondern auch die Herkunft und Verwendung der Mittel aufzeigt.

Die Kapitalflussrechnung unterscheidet drei Cashflow-Arten

Der Cashflow berücksichtigt nur liquiditätswirksame Geldflüsse, also nur tatsächliche Kontobewegungen. Rückstellungen oder Abschreibungen sind beispielsweise keine Cashflows, da sie keinen Einfluss auf den Kontostand haben.

Die Kapitalflussrechnung unterscheidet drei Arten von Cashflow:

1. Operativer Cashflow

2. Cashflow aus Investitionstätigkeit

3. Cashflow aus Finanzierungstätigkeit

Zur Berechnung des Cashflows gibt es verschiedene Methoden. Die vom Deutschen Standardisierungsrat empfohlene Berechnungsweise ist die sogenannte indirekte Methode. Unternehmen, die zum Aufstellen einer Kapitalflussrechnung verpflichtet sind – das sind alle Unternehmen, die einen Konzernabschluss aufstellen müssen sowie alle kapitalmarktorientierten Kapitalgesellschaften – müssen diese Berechnungsweise anwenden. Für alle anderen wird die indirekte Methode lediglich „empfohlen“. Für Unternehmen, die ihren Jahresabschluss nach internationalen Rechnungslegungsvorschriften aufstellen, ist der IAS 7 relevant.

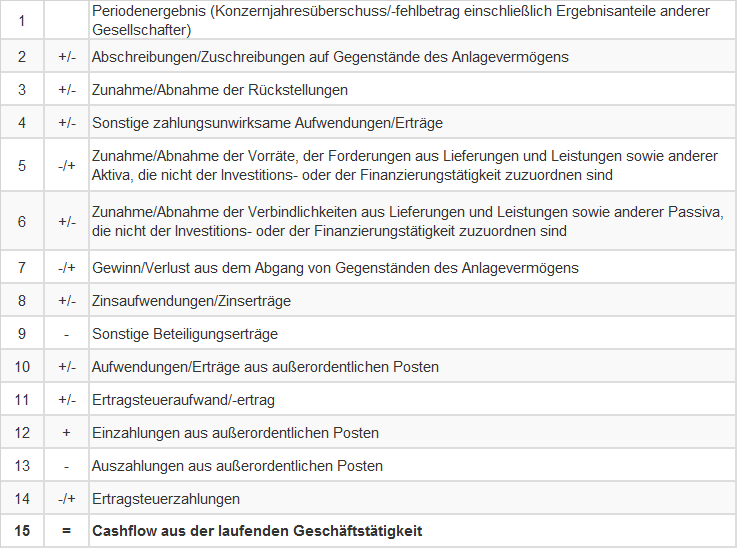

Operativer Cashflow

Der Operative Cashflow – oder “Cashflow aus laufender Geschäftstätigkeit“ – bezeichnet den Mittelzu- oder Abfluss aus der gewöhnlichen operativen Tätigkeit des Unternehmens und wird wie folgt berechnet:

Wenn ein Bauunternehmen zum Beispiel eine Produktionshalle verkauft, dann ist das zwar eine liquiditätswirksame Einzahlung, dieser Geldzufluss hat aber nichts mit dem Tagesgeschäft des Bauunternehmens zu tun. Ein Bauunternehmen verkauft schließlich nicht jeden Monat eine Produktionshalle. Deshalb wird diese Einzahlung beim operativen Cashflow nicht miteingerechnet.

Für Banken ist deshalb insbesondere der operative Cashflow eines Kreditantragstellers von Bedeutung. Dadurch kann die Bank abschätzen, ob das Unternehmen dazu in der Lage ist, den aufgenommenen Kredit aus den laufenden Einnahmen zurückzuzahlen.

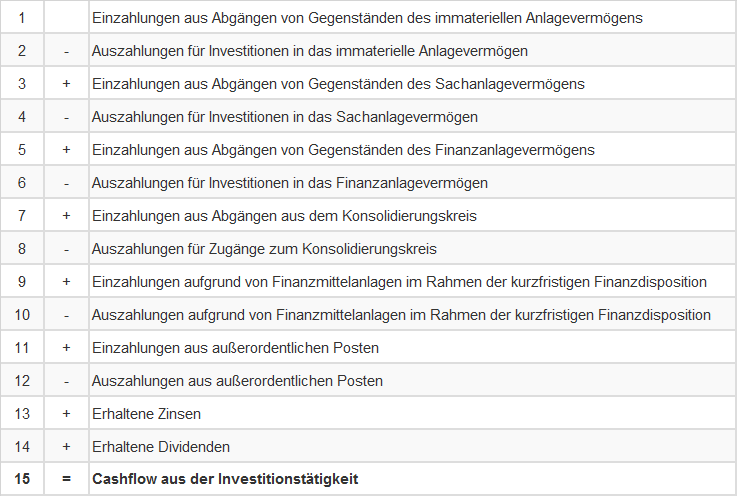

Cashflow aus Investitionstätigkeit

Der Cashflow aus Investitionstätigkeit beinhaltet den Kapitalzufluss aus Veräußerungen von Anlagen und den Kapitalabfluss aufgrund von Neuanschaffungen von Anlagen und Investitionen. Der Verkauf der oben erwähnten Produktionshalle fließt also in den Cashflow aus Investitionstätigkeit mit ein. Für die Bonitätseinschätzung der Bank ist dieser Cashflow weniger relevant als der operative Cashflow, da er in der Regel von Rechnungsperiode zu Rechnungsperiode stark schwankt und damit weniger verlässlich ist.

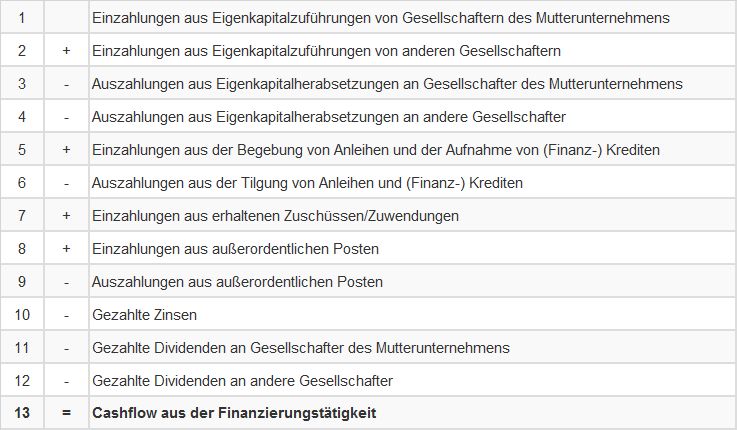

Cashflow aus Finanzierungstätigkeit

Dieser Cashflow erfasst alle Kapitalbewegungen, die mit der Veränderung des Eigenkapitals des Unternehmens zusammenhängen. Dazu gehören zum Beispiel Einnahmen aus der Ausgabe von Aktien, der Mittelzufluss durch die Aufnahme eines neuen Kredites oder der Mittelabfluss durch die Auszahlung von Dividenden an Aktionäre oder durch die Rückzahlung von Krediten.

Negative Cashflows sind nicht zwingend ein Problem

Zählt man alle drei Cashflows zusammen, erhält man den gesamten Cashflow der Rechnungsperiode. Ein negativer Cashflow ist nicht zwingend problematisch. Die wichtigere Frage ist, warum der Cashflow negativ ist? Falls das Unternehmen zum Beispiel in neue Produktionskapazitäten investiert hat, dann ist lediglich der Cashflow aus Investitionstätigkeit negativ. Für ein wachsendes Unternehmen ist das nicht weiter schlimm, denn die Investitionen können das Umsatzwachstum weiter beschleunigen. Ein negativer operativer ist eher problematisch, denn das Unternehmen verliert dann im Tagesgeschäft Kapital.

Auch hier ist jedoch der Kontext zu beachten. Bei Startups sind oftmals sowohl der operative Cashflow als auch der Cashflow aus Investitionstätigkeit negativ, denn sowohl Produktionskapazitäten als auch Lagerbestände müssen zunächst aufgebaut werden und der Umsatz ist noch gering. Auch in Wachstumsbranchen wie zum Beispiel der Informations- oder Biotechnologiebranche sind Cashflows oft negativ, denn Produkte müssen zunächst entwickelt werden und Marktreife erlangen, bevor mit einem positiven operativen Cashflow gerechnet werden kann.

Genau diese Zusammenhänge gilt es bei einem Kreditantrag zu erklären, sodass die Bank versteht, warum Cashflows gegebenenfalls negativ sind. Aber auch Unternehmen, die keinen Kredit aufnehmen wollen, sollten eine Kapitalflussrechnung aufstellen, um detaillierte Einblicke in die Abläufe des Unternehmens zu erhalten.

Jetzt zu Ihnen: Ist Ihr Cashflow ausreichend, um von der Bank als kreditwürdig eingestuft zu werden? Das können Sie ganz einfach rausfinden. Füllen Sie einen Kreditantrag auf www.teylor.de aus und Sie erhalten sofort ein Angebot – kostenlos und unverbindlich.